Justo cuando pensé que era seguro decir que estábamos obteniendo un inventario de viviendas de primavera más tradicional, nos encontramos con un problema la semana pasada, ya que el inventario activo y los nuevos listados disminuyeron. Con suerte, esto es solo un problema, que puede ocurrir de vez en cuando con los datos semanales. Tuvimos mucho drama durante la semana entre Reserva Federal las reuniones y el estrés bancario, y los tipos hipotecarios y las solicitudes de compra cayeron.

Aquí hay un resumen rápido de la última semana:

- El total de listados activos cayó 2545, y los nuevos datos de cotización también cayeron semana a semana, continuando la racha de los datos de cotización nuevos más bajos jamás registrados en la historia.

- Las tasas hipotecarias cayeron la semana pasada cuando comenzamos la semana en 6.73%, bajaron hasta 6.43% para terminar la semana en 6.5%.

- Los datos de las solicitudes de compra cayeron un 2 % semanalmente debido a que continúa la racha de tasas más altas que afectan los datos semanales.

Inventario semanal de viviendas

Los números de esta semana son desafortunados: el inventario debería estar creciendo como lo hace en esta época todos los años. Sin embargo, los datos de inventario semanales ocasionalmente pueden tener grandes movimientos hacia arriba o hacia abajo que pueden desviarse de la tendencia estacional más larga, por lo que necesito ver unas pocas semanas más de disminución del inventario antes de ganar demasiado en una semana.

Sin embargo, una cosa es segura, la vivienda no colapsará debido a la venta de pánico a gran escala, una táctica de miedo de finales de 2021 que no funcionó ni entonces ni ahora. Los nuevos datos de cotización tendían a mínimos históricos en 2021 y 2022 y ahora están creando una nueva tendencia mínima histórica en 2023.

- Cambio de inventario semanal (del 28 de abril al 5 de mayo): el inventario cayó de 422,270 a 419,725

- La misma semana del año pasado (del 29 de abril al 6 de mayo): el inventario aumentó de 287,821 a 300.481

- El fondo para 2022 fue 240,194

- El pico para 2023 hasta ahora es 472,680

- Por contexto, los listados activos para esta semana en 2015 fueron 1,081,085

Inventario semanal de viviendas

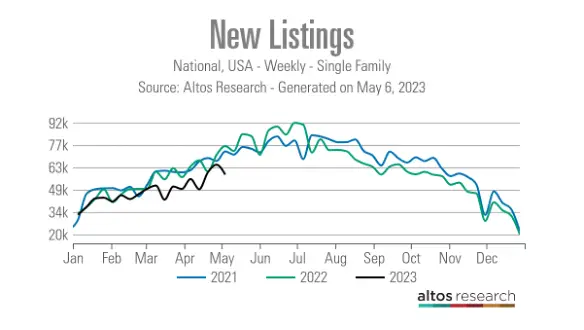

De acuerdo a Investigación Altos, los datos de nuevos listados disminuyeron semanalmente y aún tienen una tendencia en mínimos históricos en 2023. Esta línea de datos puede tener algunos cambios bruscos hacia arriba y hacia abajo, pero en su mayor parte, vemos el aumento estacional tradicional en los datos de nuevos listados. Estamos aproximadamente a dos meses del declive estacional en los nuevos listados.

Desde la segunda mitad de 2022, después del gran aumento en las tasas hipotecarias, esta línea de datos no ha tenido mucho éxito. El año pasado en este momento, vimos cierto crecimiento año tras año, pero este año ha sido diferente.

Nuevo listado de datos semanales en los últimos tres años:

- 2023: 58,432

- 2022: 76.691

- 2021: 73.291

Nuevos datos de listado de años anteriores para darle una perspectiva histórica.

- 2017 99,880

- 2016 88.105

- 2015 94.101

Como puede ver en el cuadro a continuación, los nuevos datos de listado son muy estacionales; no tenemos mucho tiempo para crecer un poco más aquí.

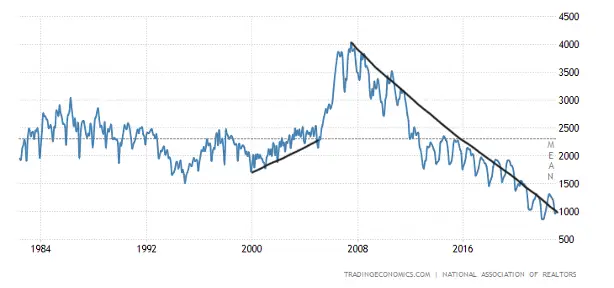

El nar los datos que se remontan a décadas muestran lo difícil que ha sido volver a la normalidad en el lado de la lista activa desde 2020. En 2007, cuando las ventas cayeron mucho, las listas activas totales alcanzaron un máximo de más de 4 millón. Teníamos altos niveles de inventario mientras que la tasa de desempleo seguía siendo excelente en 2007.

Esto prueba que el crecimiento de la oferta masiva que vimos entre 2005 y 2007 se debió a la tensión crediticia, no a que la economía estuviera en recesión; EE. UU. no entró en recesión hasta 2008. Aunque el mercado laboral actualmente muestra signos de debilitamiento, todavía no hay una recesión por pérdida de empleo.

El inventario NAR total sigue siendo 980,000. Como puede ver en el gráfico a continuación, hay una gran diferencia entre el mercado inmobiliario actual y aquellos que buscan una repetición de 2008.

Datos de listado activo total de NAR que se remontan a 1982

La gente a menudo me pregunta por qué hay tanta diferencia entre los datos de NAR y los datos del inventario de Altos Research. Este enlace explica la diferencia y vale la pena leerlo.

Si bien esta fue una semana decepcionante en el lado del crecimiento del inventario, espero que esto sea solo un problema pasajero de una semana. Podemos ver la diferencia que hace un año en los datos de inventario. Por ejemplo, el año pasado, del 22 al 29 de abril, las listas activas semanales crecieron en 16,311. En lo que va del año, después de que el inventario estacional tocó fondo en la semana del 14 de abril, el crecimiento total de los listados activos desde esa semana ha sido de solo 14,257.

Tradicionalmente, veríamos que las listas activas comienzan a crecer a fines de enero. Sin embargo, ese crecimiento ha tomado más tiempo en 2023 que en cualquier otro año en la historia de los EE. UU. y, hasta ahora, el crecimiento de la cotización activa de abril a mayo ha sido moderado.

El rendimiento a 10 años y las tasas hipotecarias

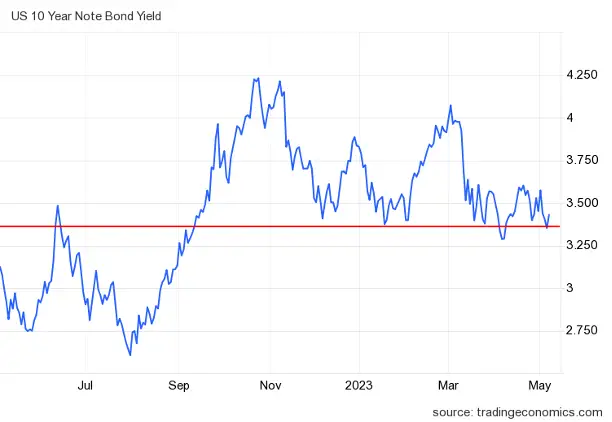

La semana pasada tuvimos múltiples minas terrestres para que el rendimiento a 10 años y las tasas hipotecarias subieran o bajaran con la reunión de la Fed y cuatro informes del mercado laboral. Aunque la Fed elevó la tasa de fondos federales, el mercado de bonos está percibiendo un mercado laboral más lento y las tasas hipotecarias cayeron.

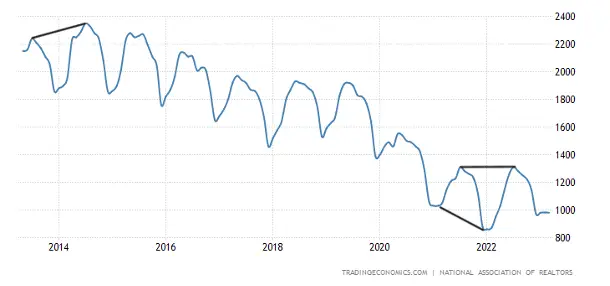

El seguimiento del rendimiento a 10 años y las tasas hipotecarias es esencial para el inventario de viviendas porque cuando las tasas caen, la demanda de los compradores mejora, lo que permite comprar más viviendas y controlar el crecimiento del inventario, que hemos visto desde 2012. Los únicos dos años que han visto crecer el inventario activo fueron 2014 y 2022, cuando la debilidad de la demanda permitió que el inventario creciera.

La gran diferencia entre 2022 y 2014, como puede ver en el gráfico a continuación, es que el fondo en 2022 fue un mínimo histórico; podemos ver un crecimiento año tras año en el total de listados activos. Sin embargo, el aumento en el inventario de este año con respecto al año pasado aún coloca los listados activos cerca de mínimos históricos.

Listados activos totales NAR

Hemos visto a partir de 2022 que la oferta mensual de datos NAR ha crecido más visualmente en las líneas de datos; esto significa que las casas tardan más en venderse que antes. Escribí sobre esto la semana pasada y hablé sobre ello en el podcast de HousingWire Daily.

Datos de suministro mensual de NAR

Las tasas hipotecarias comenzaron la semana pasada en 6.73% y cayeron cuando los datos laborales y el estrés bancario impulsaron el dinero al mercado de bonos. Brevemente rompimos debajo de mi línea clave de Gandalf en la arena (entre 3.37%-3.42%) intradía, solo para cerrar justo en la línea y subir al final de la semana. Esta línea ha sido verdaderamente épica.

Las tasas hipotecarias cayeron a un mínimo de 6,43% luego terminó la semana en 6,5%. Los diferenciales entre el rendimiento a 10 años y las tasas hipotecarias a 30 años han sido terribles durante mucho tiempo y han empeorado durante la tensión bancaria. Si bien el crédito sigue fluyendo para los préstamos convencionales, los precios de las hipotecas han sido malos. Las tasas hipotecarias en un mercado regular deben ser 5,25% hoy pero están en 6.5%. ¿Se imagina el mercado de la vivienda al 5,25 % hoy cuando encontramos estabilización con tasas que oscilan entre el 5,99 % y el 7,10 % este año?

En mi pronóstico para 2023, dije que si la economía se mantiene firme, el rango de rendimiento a 10 años debería estar entre 3,21% y 4,25%equivalente a 5,75% a 7,25% las tasas hipotecarias. Si la economía se debilita y vemos un aumento notable en las solicitudes de desempleo, el rendimiento a 10 años debería bajar hasta 2,73%, traduciendo a 5,25% las tasas hipotecarias.

Por supuesto, la crisis bancaria ha agregado una nueva variable a la economía este año. Sin embargo, incluso con eso, el mercado laboral, aunque se vuelve más suave, aún no se ha roto. Hemos estado en el rango pronosticado todo el año, incluso con todo el drama de la crisis bancaria, lo cual no es una buena noticia para la economía.

Mi línea en la arena para el pivote de la Fed siempre ha sido 323,000 solicitudes de desempleo en el promedio móvil de cuatro semanas. Esta ha sido mi gran línea de datos económicos para el ciclo desde que levanté mi sexta y última bandera roja de recesión el 5 de agosto de 2022. Si bien el mercado laboral se está volviendo menos ajustado, aún no está roto.

Desde el Departamento de Trabajo: Las solicitudes iniciales de beneficios del seguro de desempleo aumentaron en 13.000 en la semana que finalizó el 29 de abril, a 242.000. El promedio móvil de cuatro semanas también aumentó en 3.500 a 239.250.

Comprar datos de la aplicación

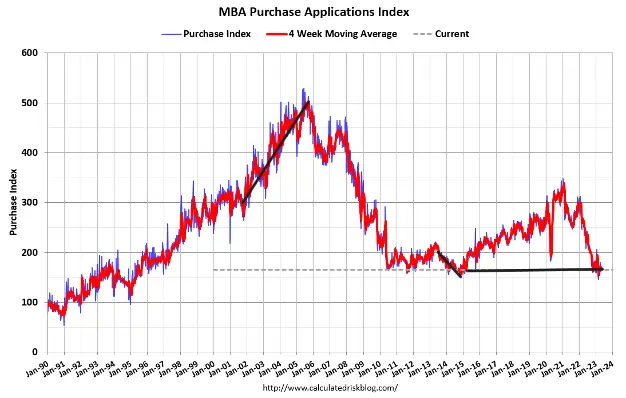

Los datos de solicitudes de compra han sido la principal línea de datos estabilizadores para la vivienda desde el 9 de noviembre de 2022, con 16 impresiones positivas frente a siete negativas, después de realizar algunos ajustes por vacaciones. Para 2023, hemos tenido nueve impresiones positivas frente a siete impresiones negativas.

La línea de datos de la solicitud de compra de MBA ha sido muy sensible a las tasas: cuando aumentan las tasas hipotecarias y de rendimiento a 10 años, generalmente produce una impresión semanal negativa, y cuando ambas caen, obtenemos una impresión positiva. La semana pasada vimos una disminución del 2% semana a semana en la línea de datos.

La disminución año tras año en los datos de solicitudes de compra fue del 32 %; como he señalado, estamos trabajando desde la madre de las barras más bajas de todos los tiempos en 2023. Como podemos ver en el gráfico anterior, solo tener 16 impresiones positivas desde el 9 de noviembre ha estabilizado los datos: ha sido difícil romper a la baja que los niveles que vimos en 1996.

Las compensaciones año tras año serán notablemente más fáciles a medida que avanza el año, especialmente en la segunda mitad. Esta línea de datos busca entre 30 y 90 días para las ventas, y casi hemos terminado con la estacionalidad. Siempre peso este informe desde la segunda semana de enero hasta la primera semana de mayo. La próxima semana para el rastreador, informaré sobre cómo se ve la demanda de 2023 en función de este índice.

Tradicionalmente, los volúmenes de solicitudes de compra siempre caen después de mayo. Ahora, después de COVID-19, este índice ha tenido algunos datos de crecimiento anormales a fines de año. Entonces, después de mayo, abordaré este problema con la estacionalidad y si veremos algún crecimiento más adelante en el año, como hemos visto en años anteriores.

La semana que viene: ¡Es la semana de la inflación!

Todos los ojos están puestos en el informe del IPC de esta semana, que se publicará el miércoles, y tenemos el informe de inflación del IPP el jueves. Todo el mercado sabe que la tasa de crecimiento de la inflación general alcanzó su punto máximo el año pasado, así que tenga cuidado con los datos de inflación subyacente, excluyendo la inflación de refugio. Por supuesto, el IPC subyacente está impulsado principalmente por la inflación de viviendas, y todos sabemos ahora que se enfriará, especialmente a medida que avanza el año. Sin embargo, la Fed y los mercados se centran en la inflación de los servicios, excluyendo la vivienda.

Estoy atento a los datos de inflación de automóviles, ya que podrían ser obstinados esta semana, manteniendo la inflación subyacente más alta de lo que debería ser.

El mercado de bonos nunca creyó en la premisa de la inflación de la década de 1970, por lo que el rendimiento a 10 años está más cerca del 3% que del 5%. Dado que todo el mercado está atento a la restricción del crédito, el lunes estaré pendiente de la Encuesta de opinión de los oficiales de préstamos sénior sobre las prácticas de préstamos bancarios. Esto proporcionará más pistas sobre qué tan rápido se está volviendo más estricto el crédito en la economía estadounidense, lo cual es clave en esta etapa de expansión.

Por lo tanto, tendremos algunos datos económicos para ver si el rendimiento a 10 años puede bajar y hacer que las tasas hipotecarias también bajen. Hasta ahora, la línea de Gandalf en la arena ha resistido algunos ataques brutales este año, pero veremos si podemos romper por debajo de esa línea del 3,37% y bajar los rendimientos. ¿Por qué es eso importante? Porque el rendimiento a 10 años y las tasas hipotecarias siempre han bailado juntas, y si el rendimiento a 10 años baja, las tasas hipotecarias lo seguirán.