clase=»getty-figura» tipo-de-datos=»getty-imagen»>

da kuk

Global X Inteligencia artificial y tecnología ETF (NASDAQ:AIQ) es un fondo cotizado en bolsa que brinda a los inversores exposición a empresas que operan en el espacio de la inteligencia artificial o que pueden beneficiarse potencialmente de futuros desarrollos de la IA. Es un ETF tópico para su revisión dada la creciente popularidad de la tecnología de IA durante el año pasado, especialmente con la aparición del modelo ChatGPT de OpenAI en noviembre de 2022, que se ha convertido en una de las aplicaciones de más rápido crecimiento de todos los tiempos (según algunas medidas, el más rápido).

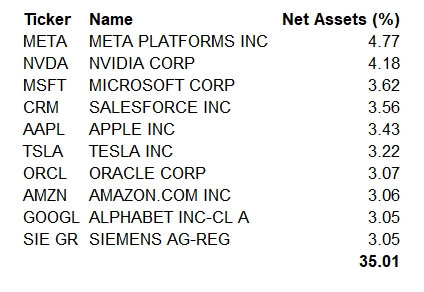

Este es un espacio de rápido movimiento, por lo que incluso las empresas que antes pensaban que se beneficiarían de los desarrollos de IA podrían verse anuladas por nuevos desarrollos. Sin embargo, AIQ tiene la simplicidad a su favor, al estar concentrado en todos los nombres más obvios (y algo más). El fondo tenía 88 participaciones al 3 de mayo de 2023; las 10 principales participaciones se enumeran a continuación.

class=»regular-img-figure» contenteditable=»false»>

AIQ ETF Exposiciones principales

Meta Platforms Inc (META) fue la posición más grande; propietario de Facebook, WhatsApp, Instagram, y que está activo en el espacio de realidad virtual/aumentada (Oculus), así como en IA en general (incluidos modelos de lenguaje grande, con su modelo LLaMa). También están fuertemente invertidos en el proyecto «metaverso». Nvidia Corp (NVDA) se beneficiará enormemente de LLM y desarrollos de IA más amplios, ya que entrenar modelos de IA es computacionalmente costoso y las tarjetas gráficas de alta gama de Nvidia son fundamentales. Microsoft Corp (MSFT) es el principal inversor detrás de los esfuerzos con fines de lucro de OpenAI y los famosos desarrollos de GPT (incluido ChatGPT). Microsoft ya ha integrado GPT en sus productos, como Bing Chat (una nueva función), por ejemplo.

Esas tres participaciones representaron el 13% del fondo AIQ combinado, recientemente. Otras participaciones importantes incluyen Tesla Inc (TSLA) y Alphabet Inc (GOOGL), por nombrar solo otros dos nombres familiares fundamentales en IA en la cartera de AIQ. En general, la cartera parece estar bien construida. El fondo también se creó en mayo de 2018, lo que le da más credibilidad al fondo.

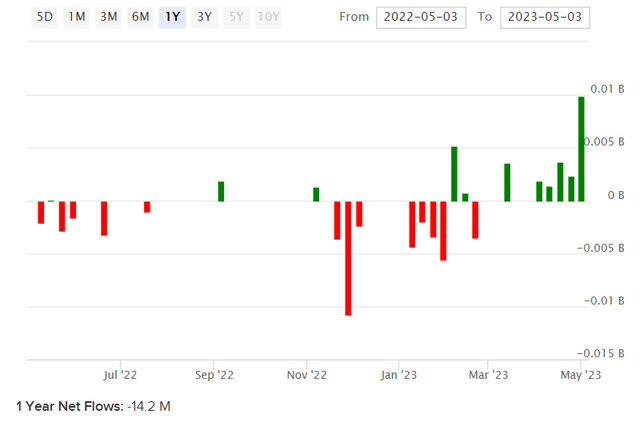

Curiosamente, AIQ no es muy popular (a pesar de que la confianza de los inversores en la IA se ha fortalecido profundamente en los últimos 12 meses). Los activos netos fueron de $ 146 millones recientemente, que es relativamente pequeño en el mundo de los ETF, y esto sigue a flujos de fondos netos negativos de alrededor de $ 14 millones durante el año pasado. AIQ no es uno de los ETF más grandes de AUM.

class=»regular-img-figure» contenteditable=»false»>

ETFDB.com

Sin embargo, los flujos se han vuelto positivos más recientemente, como puede ver en el gráfico anterior. La relación de gastos de AIQ es costosa en 0.68%, pero algunos inversionistas verán el beneficio de externalizar la gestión y construcción de una cartera centrada en IA. Habiendo dicho eso, uno podría replicar la cartera sin mucha dificultad revisando el índice de referencia de AIQ, el índice Indxx Artificial Intelligence & Big Data.

El índice se describe a sí mismo como «diseñado para seguir el desempeño de las empresas… en mercados desarrollados que están posicionados para beneficiarse del desarrollo y la utilización de la tecnología de Inteligencia Artificial en sus productos y servicios, así como empresas que producen hardware utilizado en Inteligencia Artificial». Inteligencia aplicada para el análisis de Big Data. El índice tiene la intención de reflejar el desempeño de las empresas involucradas en aplicaciones de IA que incluyen, entre otros: desarrolladores de IA, IA como servicio, hardware de IA y computación cuántica».

De acuerdo con el índice, AIQ tiene un alcance global, aunque solo seleccionará acciones que tengan una capitalización de mercado de al menos $ 2 mil millones (para desarrolladores de IA/proveedores de IA como servicio) o $ 500 millones para hardware de IA y empresas de computación cuántica. (Más detalles sobre la metodología del fondo se pueden encontrar aquí). Una forma sencilla de replicar alguna parte de la cartera sería descargar directamente las posiciones en el sitio web de Global X.

Sin embargo, invertir en AIQ directamente puede ser más rentable para muchos inversores minoristas (ya que invertir en nombres únicos puede costar más en los diferenciales de oferta/demanda acumulados, las comisiones de negociación y el tiempo general dedicado a monitorear las diversas participaciones) y ofrece algo de tranquilidad. de la mente en la automatización y una diversificación más amplia. Sin embargo, invertir directamente en los nombres elegidos por AIQ puede ser más rentable para los inversores minoristas más ricos con más recursos analíticos. El índice sigue una reconstitución anual y un calendario de reequilibrio semestral. Las reconstituciones se realizan el último día hábil bursátil de enero de cada año.

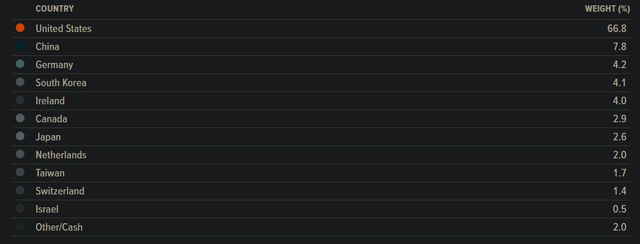

Las exposiciones geográficas de AIQ se presentan a continuación; Estados Unidos representa dos tercios de la cartera, seguido de China con un 8%, Alemania con un 4%, etc.

class=»regular-img-figure» contenteditable=»false»>

GlobalXETFs.com

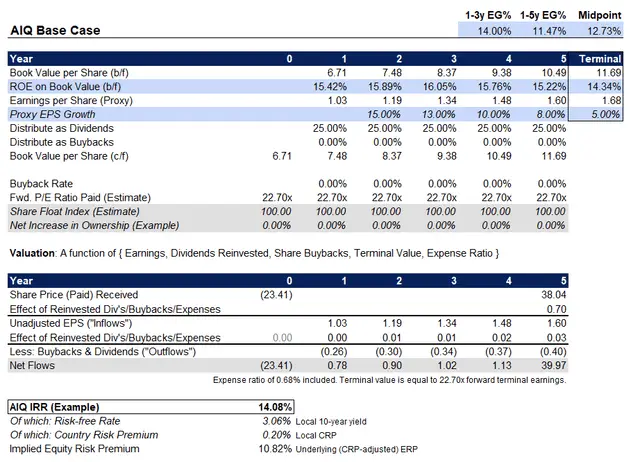

Con datos de World Government Bonds y del profesor Damodaran, calculé una tasa libre de riesgo ponderada por fondos de 3,06 % y una prima de riesgo país de 0,20 %. Además, utilizando datos de Morningstar, puedo comenzar a medir el valor de AIQ haciendo referencia a una relación precio/beneficios a futuro (consenso) de 22,70x y una relación precio/valor contable de 3,50x (lo que implica un retorno sobre el capital a futuro de poco más de 15 %) más una expectativa de crecimiento de ganancias promedio de tres a cinco años de 14.28%.

Suponiendo un crecimiento de las ganancias del 14 % a mediano plazo, con un rendimiento sobre el capital más o menos estable durante 5 o 6 años y sin recompras de acciones por el momento, calculo una TIR en la región del 14 % durante cinco años. Agregar recompras de acciones mejoraría la TIR modestamente. Sin embargo, un factor que me preocupa es el múltiplo precio/ganancias a plazo. Si bien es poco probable que el fondo madure por completo en cinco años debido a la naturaleza del enfoque de la industria, es probable que el múltiplo precio/ganancias a plazo disminuya desde el actual 22,70x durante cinco años de crecimiento de ganancias superior al promedio.

Por otro lado, si las presiones inflacionarias se desvanecen por completo durante la próxima media década, las tasas libres de riesgo deberían caer y las primas de riesgo de las acciones deberían seguir siendo competitivas para las empresas de tecnología. Con un potencial de crecimiento aún por encima del promedio más allá del año cinco, es posible que el múltiplo de ganancias futuras se mantenga bastante alto. Como se señaló, mantener el múltiplo en el nivel actual nos proporcionaría una TIR potencial del 14% o más. Si, en cambio, bajamos el múltiplo a 20x, la TIR cae al 11,56%. Sin embargo, dado que el mercado todavía se encuentra en un entorno de aversión al riesgo (en mi opinión), me mantendré en un múltiplo constante en mi caso base. Por lo tanto, preveo un potencial de TIR del 14% para AIQ.

class=»regular-img-figure» contenteditable=»false»>

Cálculos del autor

El ERP subyacente supera el 10%, lo que sugiere una infravaloración significativa. Sin embargo, la beta del fondo está en el lado superior, en 1.21x. Por lo tanto, sobre una base ajustada por volatilidad, aunque es posible una TIR nominal alta, el perfil de rendimiento de AIQ está más cerca del «promedio». Sin embargo, para los inversores a largo plazo que son menos reacios al riesgo, AIQ es una cartera emocionante y ofrece el potencial para un rendimiento sólido. Sin embargo, dada no solo la naturaleza del enfoque de la industria, sino también la versión beta del fondo, uno no debe invertir en AIQ sin un horizonte de inversión de al menos 2-3 años.